裁定買い残とは?仕組み・見方・株価との関係を実例付きで解説

株式市場のニュースや相場解説で耳にする「裁定買い残」。専門的な言葉に聞こえますが、日経平均株価の動きを理解するうえで非常に重要な指標のひとつです。

本記事では、裁定買い残の仕組みや意味、株価との関係性を見ていきます。

さらに実際に裁定買い残が膨らんだ後に日経平均が急落した2024年7月・2025年4月の実例をもとに、実践的な見方を解説します。

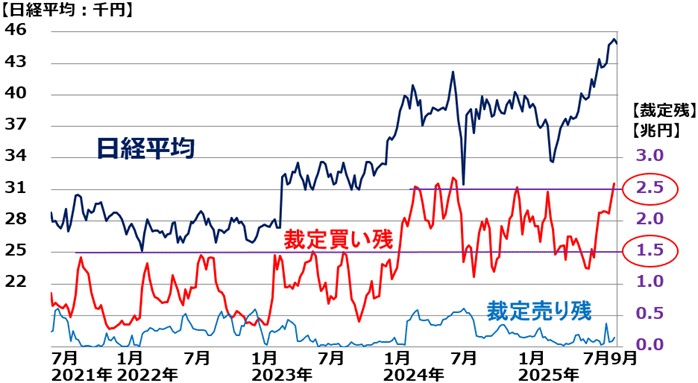

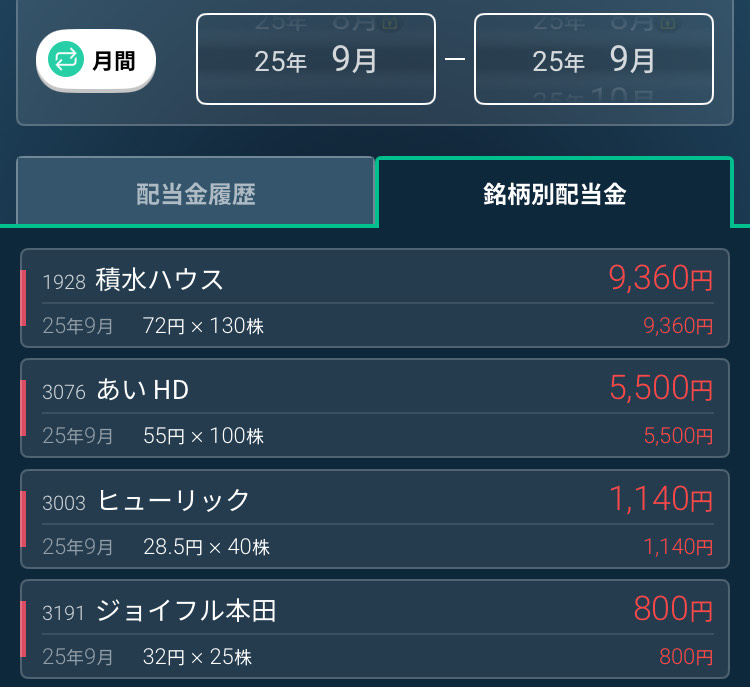

ちなみに現在の水準は、以下の通りです。読み終わる頃にはこれをどう捉えたらよいかが分かります。

裁定取引とは?─現物と先物の価格差を利用した取引

「裁定取引(アービトラージ)」とは、同じ対象資産の価格差を利用して利益を得る取引のことです。

株式市場では、主に「現物株」と「先物」の間に生じる価格差を利用して行われます。

例えば、日経平均先物が現物株の理論価格より高いとき、投資家は次のような行動を取ります。

このポジションは「買い裁定取引」と呼ばれ、先物と現物の価格差が縮小したときに利益を確定します。このときに買われた現物株の残高が「裁定買い残」として統計に反映されます。

裁定買い残とは?意味と重要性

裁定買い残とは、裁定取引のうち「現物買い・先物売り」のポジションがまだ解消されていない状態、つまり市場に残っている買い裁定の残高を指します。

この数値は、冒頭で引用したようにIRバンクなどで確認することができます。騰落レシオなどと同じく、「市場の過熱感を測るバロメーター」として活用できます。

そして裁定買い残が多いということは、先物と現物の間で「現物株を大量に買い入れている」状態であり、短期的には日経平均株価を押し上げる要因となります。

しかし、買われた株はやがて解消されるため、将来的には売り圧力にも転じる点に注意が必要です。

裁定買い残の見方:どの水準が危険なのか?

裁定買い残は「多いほど強気相場」とも限りません。むしろ、過去の平均値を大きく上回る水準まで積み上がると、その後に解消売りが出やすくなります。

なお、2024年から2025年にかけての傾向として、以下のような目安で考えられています。

| 裁定買い残水準 | 市場の状態 | 投資家心理 |

|---|---|---|

| 2兆円未満 | ポジション軽め | 通常運転 |

| 2〜2.5兆円前後 | やや強気 | 上昇トレンドが継続中 |

| 2.5兆円以上 | 過熱ゾーン | 解消売り・急落リスクに警戒 |

補足: 裁定買い残が2.5兆円を超えると、需給が一方向に偏りやすく、

過去にも日経平均が調整局面に入るケースが見られます。特に急増後の減少局面には注意が必要です。

このように、2024~2025年の傾向としては裁定買い残が2.5兆円を超えると過去の相場でも反落の前兆となることが多く、注意すべきシグナルです。あとのセクションで具体例を見ていきます。

なお、裁定買い残は日経平均の売買代金の増加とともに増加することが普通です。したがって、2026年以降は新たなレンジ、つまり2.5兆円をさらに上回る値に上昇する可能性もあります。

裁定買い残が株価に与える影響

裁定買い残は、日経平均株価の短期的な値動きに影響を与える「需給要因」です。

特に裁定買い残が短期間で急増した場合は、「先物市場での買いが先行し、現物市場にも波及している状態」を示します。

このとき、相場全体に勢いがあるように見えても、裏では買いポジションが積み上がっている=潜在的な売り圧力を意味します。

裁定買い残の推移と日経平均の関係:実例で解説

以下に裁定買い残の推移を引用します。

この図の2024年7月の局面、2025年4月の局面を見ていきます。

実例①:2024年7月─裁定買い残2.7兆円から急落

記憶に新しい植田ショックの局面ですね。

2024年7月は、裁定買い残が急増した典型的な局面でした。そして6月下旬から7月にかけて、日経平均先物が現物株を上回る形で推移し、買い裁定取引が活発化。

裁定買い残は2兆7,000億円台にまで積み上がりました。

これにより短期的には日経平均が上昇しましたが、すぐに様相が一変します。

米雇用統計の結果を受けて米景気減速への警戒感が高まり米国株が大幅安となったこと。さらに日銀による追加利上げ言及が引き金です。

そして積みあがっていた裁定買い残の裁定解消売り(現物売り)が一斉に出ました。その結果、日経平均は7,600円超の下落となりました。

この局面では、裁定買い残の「積み上がり過ぎ」が警戒されていたタイミングでの反落であり、まさに「過熱のサイン」が現実化した形でした。

実例②:2025年4月─再び積み上がる裁定買い残、反落

そして2025年4月も同様の展開を見せました。

3月の日経平均は軟調な推移から末にかけて反ぱつが見られました。そしてその裏で、裁定買い残は再び2.5兆円の水準まで積み上がっていました。

しかし4月に入ってからトランプ関税で一気に売りが発生。裁定解消売りが連鎖し、またもや短期間で日経平均が急落しました。

最終的に、裁定買い残は1.5兆円台へと急減。2024年と同様、買い残が膨らんだ後に解消売りによる調整が起きる典型的なパターンでした。

裁定買い残を見る際のポイントと注意点

裁定買い残は非常に有用な指標ですが、単独で判断するのは危険です。以下のポイントを押さえて活用しましょう。

投資家が活用すべき実践的な見方

個人投資家が裁定買い残をチェックする際は、次のような使い方が有効です。

特に2024年7月や2025年4月のように、買い残が2.5兆円を大きく超えた局面に注意しましょう。つまり短期的な調整を想定しておくことがリスク管理につながります。

ただし、その水準は年を経ることに大きくなっています。たとえば2021年は1.5兆円ほどで反落するケースが見られましたが、2024年では2.5兆円です。

2026年に向けてさらにこの水準が切り上がる可能性はあります。

まとめ:裁定買い残は相場の「熱量」を映す鏡

裁定買い残は、日経平均株価の短期的な動向を占ううえで欠かせないデータです。

2024年や2025年の実例が示すように、裁定買い残が積み上がり過ぎた局面では、上昇相場の裏で「売り圧力」が静かに蓄積されています。

一方で、裁定買い残が減少し、市場の需給が軽くなったタイミングは、反発局面のチャンスにもなり得ます。

JPXやIRバンクが公表する週次データをチェックし、騰落レシオなどと併用して市場の温度を測る習慣をつけておくと良いでしょう。

なお、2025年10月19日現在、公表されている裁定買い残はというと2.58兆円です。過去の傾向としては警戒ゾーンです。これには留意しつつ、取っぱぐれの無いように取引したいですね。