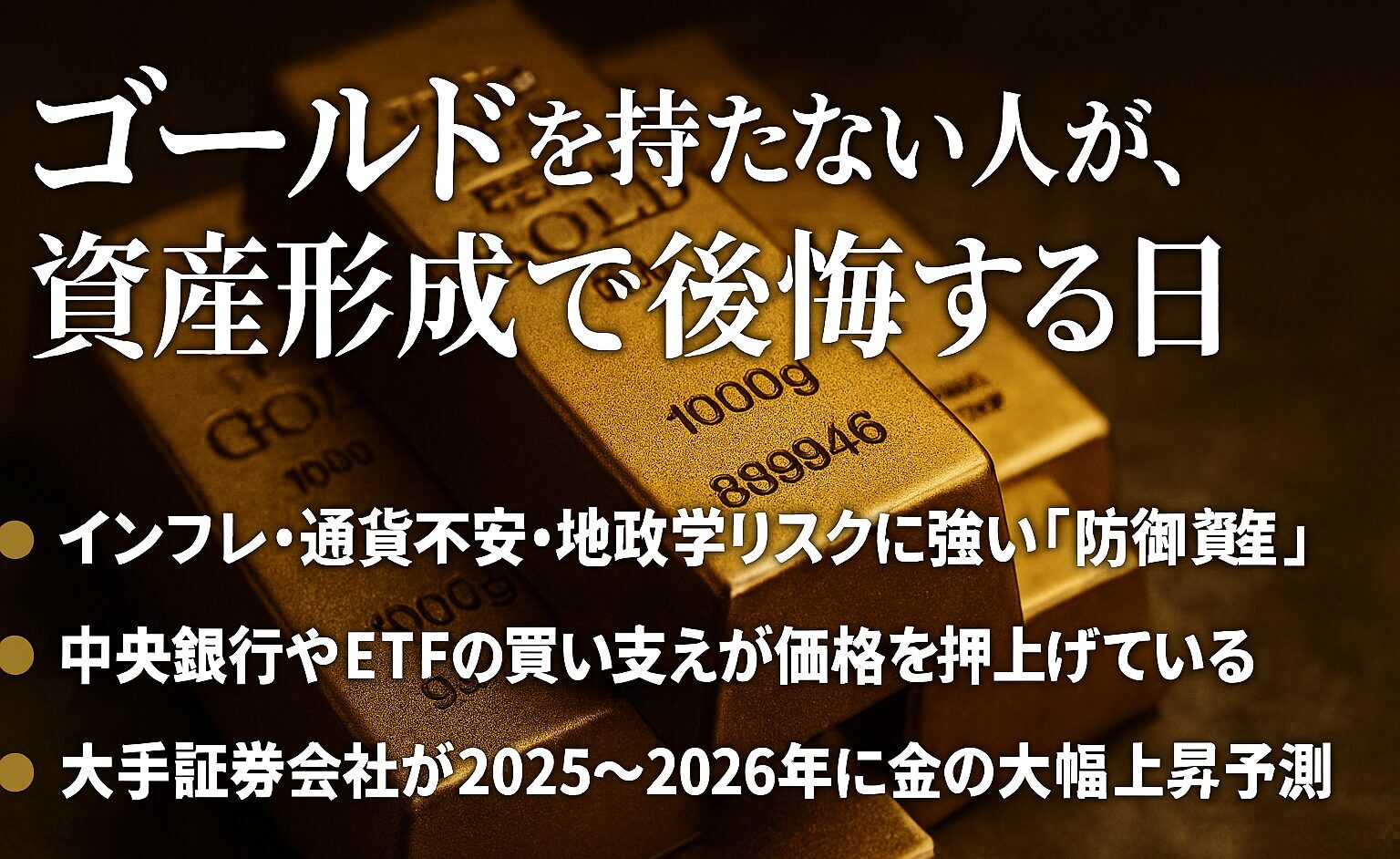

ゴールドに投資しない人が、資産形成で後悔する日

- ゴールドはインフレ・通貨不安・地政学リスクに強い「防御資産」

- 中央銀行やETFによる構造的な買い支えがゴールドの長期上昇を後押し

- 2025〜2026年にかけて、大手証券会社はゴールドの大幅上昇を予測

- ゴールドへの投資方法と銘柄

筆者が投資しているゴールドの銘柄はこちらの内部リンクから

いま注目のゴールドへの投資

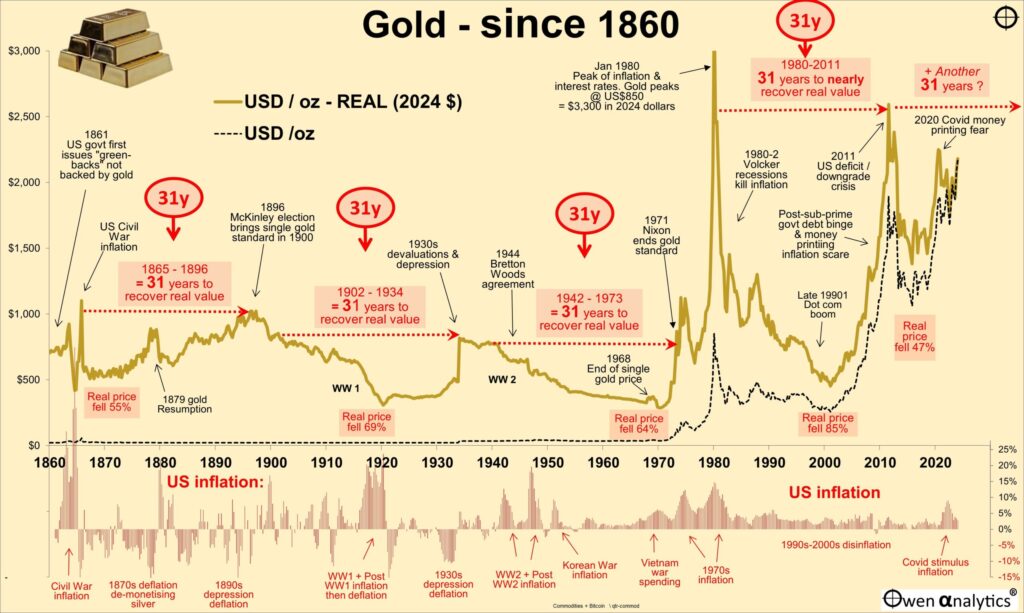

Gold: Curious case of the ’31-year itch’? – Owen Analytics

突然ですがこの図はゴールドが31年周期でピークをつけることを示した図です。今はその周期のちょうど真ん中を超えたあたりでしょうか。

図によれば2042年頃にピークをつけることになります。世界経済の動きとしてはインドの人口動態もピークを迎える頃でもあり、節目として意識するには良い頃合いです。

さて、そんなわけで今回は、長期的な上昇が期待されて注目度が上がっているゴールドについて取り上げたいと思います。

現代はインフレ時代であり、株式や債券、不動産など、あらゆる資産への投資が推奨される時代といえます。

そのような中で、「価値を守る」ことに特化した資産が存在します——それがゴールドです。

すなわち、インフレ、円安、地政学リスク——これらがより一層増長されたとき、後悔するのは「ゴールドに投資してなかった人」かもしれません。

本記事では、ゴールドの本質的な価値と、投資しないことによるリスクについてまとめます。

ゴールドの価格が上昇する構造的な追い風

リスクに強いゴールドの特性に加えて、現在のゴールド価格には構造的な追い風が吹いています。

2025年前半には、ゴールドが約28%の上昇を記録し、主要な金融資産の中でも突出したパフォーマンスを示しました。

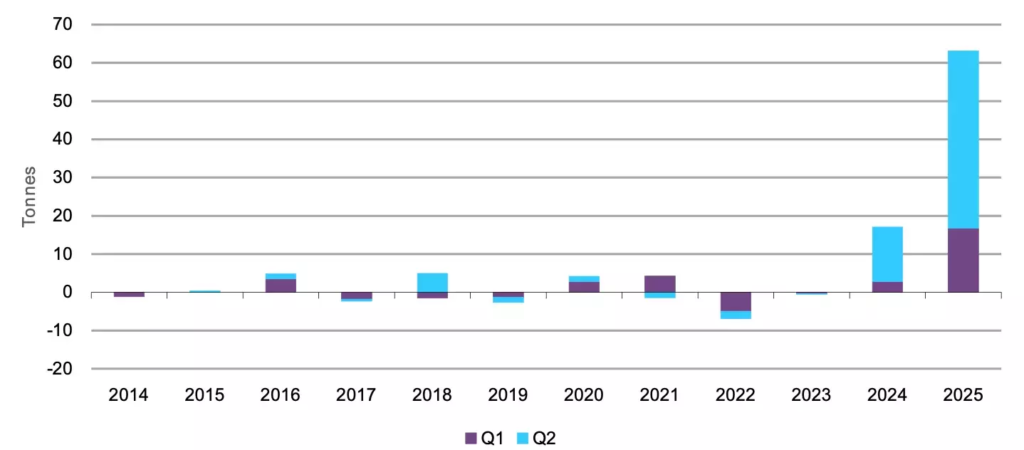

この急騰の背景には、ETFと中央銀行による強い買い支えがあります。たとえば以下の図は中国によるETFの買付量ですが、近年は相当買い込んでいることが分かります。

China Gold Market Update: Strong Investment In H1 | Seeking Alpha

ETFの保有量は2024年後半から回復傾向にあり、現在では中央銀行の買いと並ぶ“第二の柱”として需給構造を支えています。

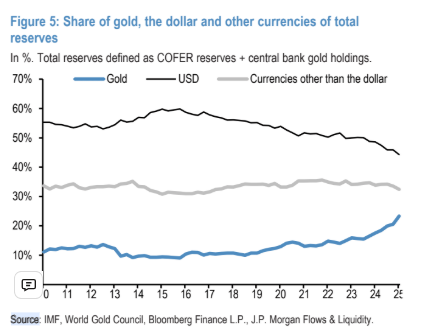

中央銀行もドル準備資産を減らし、ゴールドの保有比率を高める動きを強めています。以下の図でUSDが下降傾向、Goldが上昇傾向です。

Neil Sethi氏: / X

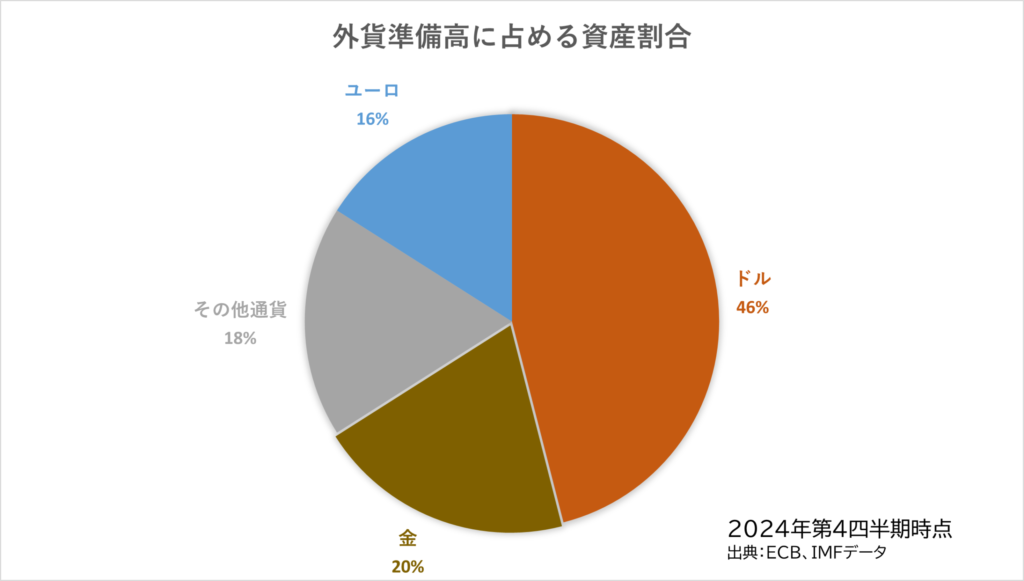

以下の図を見ても、米ドルの次にゴールドがあり、20%にのぼっていることが分かります。もうユーロの16%は既にこえています。

金は世界第2の準備資産に:中央銀行が金を爆買いする理由とは? – unbanked

このような構造的な買い圧力が続いているわけです。

さらに、米中・米欧間の貿易摩擦や、ドルの信認低下に対する懸念もゴールド価格の追い風となっています。

各国がドル依存から脱却しようとする中で、ゴールドは“非ドル資産”としての役割を強めており、準備資産としての地位も再評価されています。

ゴールドへの投資が資産防衛に効く理由

ゴールドの3つの特性

株式などが一斉にリスクオフの展開になったとしても、堅調に推移するのがゴールドです。同時に下落したとしてもいち早く戻る≒買われるのもゴールドです。

これが、資産形成において株式などのアセットに投資するなら、同時にゴールドを持つべきと言われる所以です。

では、なぜゴールドはそのような特徴を持つのでしょうか?ここではゴールドの持つ3つの特性について見ていきます。

| 要因 | 内容 |

|---|---|

| インフレ耐性 | 物価が上昇してもゴールドの価値は下がらない、紙幣の価値が目減りしてもゴールドは減らない。 |

| 通貨リスクヘッジ | 円安やドル安の局面でも、ゴールドは世界共通の価値尺度として機能 |

| 地政学リスク対応 | 戦争や政情不安の際に「安全資産」として買われ、価格が上昇 |

インフレ耐性

ゴールドはその特徴から、現金や債券では代替しづらい“価値の保存手段”として機能します。

そしてインフレが進行するほど、ゴールドは「紙幣では買えない安心感」を提供する数少ない資産として再評価される傾向があります。

通貨リスクヘッジ

また、ゴールド価格は米ドルとの関係性が非常に強く、ドル安の局面では上昇しやすい傾向があります。

ゴールドはドル建てで取引されるため、ドルの価値が下がると他通貨で見たゴールドが割安になり、世界的な需要が高まります。

その結果、ドル安=ゴールド高という構図が生まれやすくなります。

さらに、現在のように米国の利下げ期待が高まっている局面では、ゴールド価格が上昇しやすくなります。

利下げによって債券などの利回り資産の魅力が低下すると、利子を生まないゴールドの相対的な価値が高まります。

加えて、利下げはドル安を招きやすく、ゴールド価格の押し上げ要因となります。

過去にも、2001〜2003年、2008年、2020年といった利下げ局面でゴールド価格は大きく上昇しており、現在も同様の動きが見られます。

なお、最後の地政学リスク対応については次のセクションにて触れます。

ゴールドへ投資しないとどうなる?過去の事例

ゴールドの価値は、単なる市場の需給だけでなく、国際通貨制度や地政学的な緊張と密接に連動してきました。

20世紀におけるゴールドの歴史

20世紀の価格推移を振り返ると、ゴールドがいかに“危機の鏡”として機能してきたかがよくわかります。

- 1944〜1971年:固定価格(1オンス=35ドル)

ブレトンウッズ体制下では、ゴールドは通貨そのものとして安定。 - 1971年:ニクソン・ショック

米国がドルとゴールドの交換停止を宣言し、金本位制が崩壊。価格は自由変動へと移行。 - 1970年代後半:インフレとオイルショック

ゴールド価格が急騰し、インフレヘッジとしての機能が注目される。 - 1980〜1999年:安定期と低迷

インフレが沈静化し、株式市場が好調だったことでゴールド価格は停滞。 - 2000年代以降:金融危機と通貨不安

リーマンショック以降、ゴールドは再び「安全資産」として脚光を浴び、2011年には1,900ドルを突破。

こうした歴史的な動きを踏まえると、ゴールドは“危機のたびに評価される資産”であることがわかります。

21世紀のゴールド価格の推移

2008年のリーマンショックでも、株式市場が暴落する中、ゴールド価格は逆に上昇しました。

さらに2020年のコロナショックでも同様の動きが見られ、2022年のウクライナ侵攻時にも急上昇しています。

今後もインフレや円安、地政学リスクが続く可能性は十分に考えられます。

そのような状況下でゴールドを保有していないことは、「防御の選択肢を放棄する」ことに等しいと言えるでしょう。

ゴールドは「持つか持たないか」ではなく「いつ持つか」です。

ゴールドは短期的な売買で利益を狙うものではなく、資産防衛のための資産です。

インフレや通貨不安が現実化する前に保有しておくことが重要です。タイミングを誤れば、後悔する日はそう遠くないかもしれません。

今後のゴールドの価格見通し

既に述べてきたように、近年のゴールド価格の上昇には、中央銀行による大規模な買いが深く関係しています。

2024年には年間購入量が1,000トンを超え、世界のゴールド産出量の約30%に達しました。

保有量は36,000トンを超え、ユーロを上回る準備資産としての地位を確立しています。

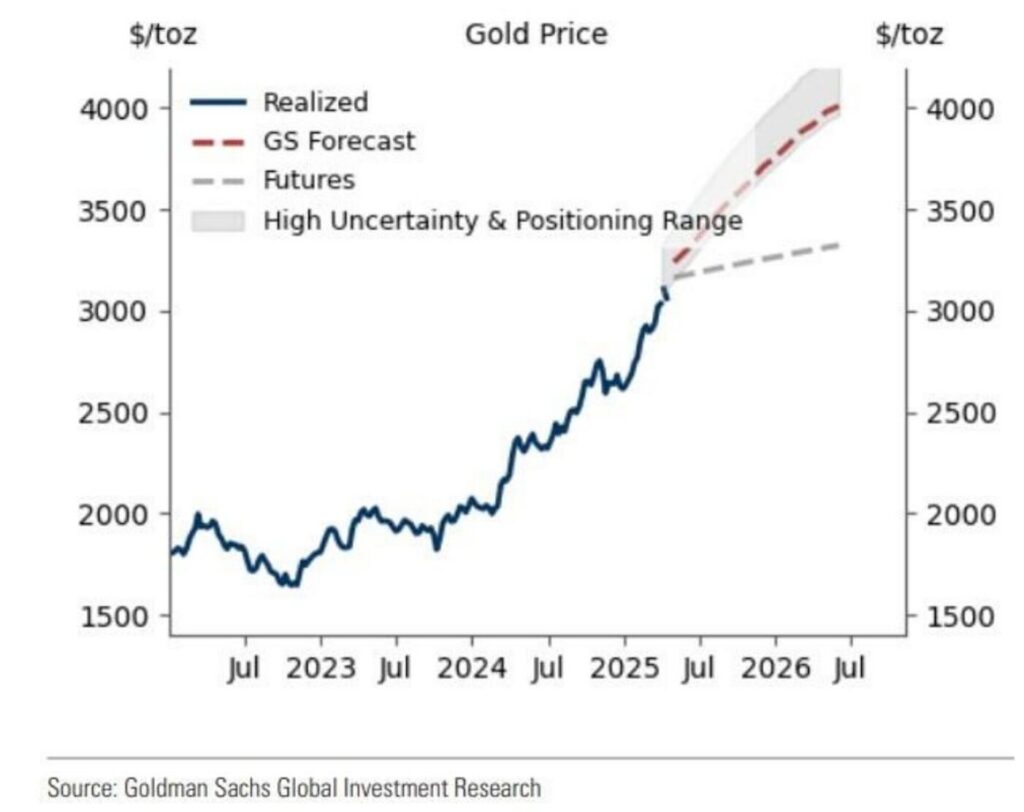

また、大手証券会社や業界団体も強気の見通しを示しています。以下は、2025〜2026年にかけてのゴールド価格予測です。

| 機関名 | 2025年末予測価格 | 2026年中の予測価格 | コメント・背景要因 |

|---|---|---|---|

| Goldman Sachs | $3,700〜$3,880 | $4,000 | 景気後退時は$3,880〜。中央銀行の買い・ETF需要・地政学リスクを背景に。 |

| JPMorgan | 平均$3,675 | $4,000 | 景気後退・貿易摩擦・ドル安を背景に、構造的な強気相場を継続。 |

| World Gold Council | 10~15%の上昇 | 長期的な上昇傾向 | 中央銀行の買い越し・供給制約・準備資産としての再評価を強調。 |

ゴールドマン・サックスは「金は不況に対するリスクヘッジとして独特な位置づけにある」とも述べ、以下のような強気の予測を出しています。

Freedomstocks

さらにゴールド価格の上昇は一時的なものではなく、構造的なトレンドとして捉えるべきだとしています。

ゴールドの賢い投資:現物・ETF・積立の使い分け

資産全体の10~20%程度をゴールドに配分することで、リスクヘッジと分散効果が得られます。

ちなみに筆者はゴールドの比率がまだ2%ほどしかありませんので、最低でも10%まで上げていくつもりです。

ゴールドの投資形態は主に以下の3パターンがあります。

| 投資形態 | 特徴・メリット | 注意点・デメリット |

|---|---|---|

| 現物(金地金・コイン) | 実物資産としての安心感。インフレ耐性が高い。 | 保管コストや盗難リスク |

| 金ETF、投資信託 | 少額から投資可能で、流動性が高く売買が容易。 | 信託報酬あり。現物なし。 |

| 純金積立 | 長期的な資産形成に向いており、ドルコスト平均法が活きる。 | 手数料が割高な場合あり。 |

純金積立の手数料は購入時のみなので、運用する額が多額になる場合は投資信託よりお得な場合があるようですので、ご自身の運用額を鑑みて確認してみるとよいでしょう。

純金積立では有名どころでは以下があります。

筆者は残った手数料のかからない手軽な選択肢としてETFや投資信託でコツコツ増やしていく戦略です。

具体的な銘柄は、以下の2つですので、一つの参考にしていただければと思います。

- 純金上場信託(現物国内保管型)(1540)の株価・株式

- 現物国内保管型が特徴。

- 下がったところでコツコツと買いを入れています。

- SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)

- 定期的にVポイントを全てここにツッコんでいます😁

なお、2025年9月17日現在、ゴールドは短期的に急上昇したため、筆者はVポイント分以外はしばらく様子見です。