ステーキングで暗号資産を増やす方法

- ステーキングの基本概念と銀行預金との違い

- 取引所やDeFiを使った具体的な始め方

- リスク管理を含むメリット・デメリットと注意点

暗号資産も株式投資と同様に、長期保有による複利効果を享受できます。

そこにさらにステーキングを併用すれば、得た報酬を再投資して資産を加速度的に増やしていくことも可能です。

銀行にお金を預けても得られる利息はごくわずかですが、暗号資産の世界では資産を預けるだけで比較的大きな報酬を得ることができます。

暗号資産の世界ではこれを「ステーキング」と呼びます。

この記事では、ステーキングで暗号資産を増やす方法と題して、ステーキングの基本から始め方、注意点までをわかりやすく解説します。

ステーキングとは?

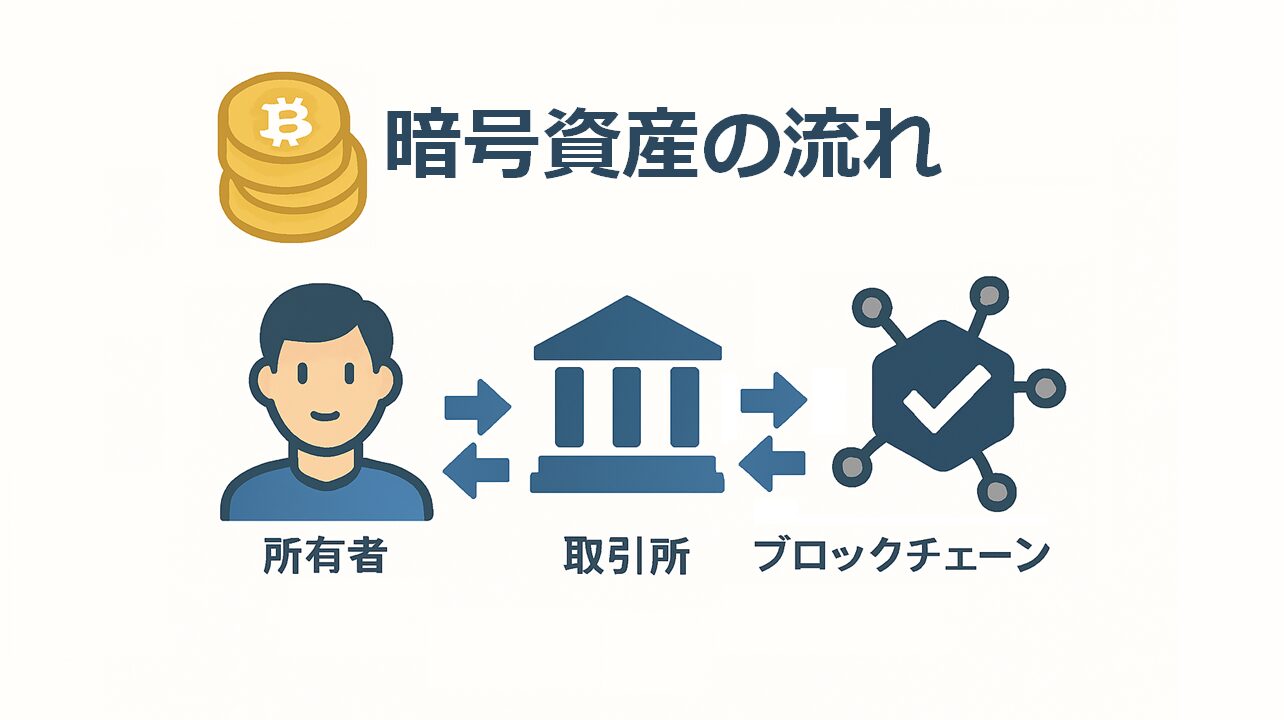

ステーキングとは、暗号資産を一定期間預けることで、そのブロックチェーンネットワークの運営に参加し、報酬を得る仕組みです。

これは「Proof of Stake(PoS)」というコンセンサスアルゴリズムを採用している暗号資産で利用されます。

また、取引所などが提供する「ステーキング風サービス」は、実際には「レンディング」や「貸暗号資産」と呼ばれることもあります。

これは、ユーザーが保有する暗号資産を取引所に貸し出し、一定の利回りを得る仕組みです。

PoSとは異なりますが、似たような報酬構造を持つため、ステーキングと呼ばれることがあります。

銀行預金との違い

| 項目 | 銀行預金 | ステーキング (例:ビットコイン) |

|---|---|---|

| 利息・報酬 | 年1%未満(日本国内) | 年1〜5%程度(レンディング) |

| リスク | ほぼゼロ | 価格変動・ロック期間などのリスクあり |

| 手続き | 簡単 | ウォレットや取引所の操作が必要 |

ビットコインは本来PoW(Proof of Work)を採用しておりステーキング対象ではありません。

しかし、取引所の「レンディング型ステーキング」や「報酬付き保管サービス」で年1〜5%程度の利回りが得られるケースがあります。

資産を「働かせる」感覚にステーキングは近く、長期保有を前提とした投資スタイルに向いています。

また、イーサリアムやソラナなどの暗号資産ではより高い報酬が得られるものもあります。

ステーキングの方法

ステーキングにはいくつかの方法があります。初心者でも始めやすいものから、やや上級者向けのものまで幅広く存在します。

取引所でステーキング(またはレンディング)

BinanceやCoincheckなどの取引所では、比較的簡単にステーキングやレンディングが可能です。

ステーキング対象の暗号資産を保有し、専用ページから預けるだけで報酬が得られます。

なお、利回りは取引所によって異なり、bitbankやCoincheckなどの国内取引所よりも、BybitやBitgetなどの海外取引所のほうが高めに設定されている傾向があります。

ただし、海外取引所は日本の金融庁の管轄外であり、安全性の確認や送金作業の手間、サポート体制の違いなど注意点も多いです。

そのため海外取引所は中上級者向けといえます。利用には十分なリサーチと自己責任が求められます。

DeFi(分散型金融)でステーキング

DeFi(ディーファイ)とは、一言で表すと、あなたが銀行や両替所そのものになれるシステムのことです。

つまり暗号資産取引所を介さず、ユーザー同士で直接お金をやり取りできるのが特徴です。

実際、あのトランプ元大統領もDeFiプロジェクトを支援しているほど、世界的に注目されている領域です。

「World Liberty Financial(WLFI)」は、米ドルステーブルコインや分散型ガバナンスを軸にしたDeFiエコシステムを構築しています。詳細は CRYPTO TIMESの特集記事 をご覧ください。

DeFiの最大のメリットは、仲介手数料が発生しないぶん、より高い利回りが得られる点です。

ステーキングよりも利回りが高く、年9.0%程度の報酬が得られるサービスも存在します。たとえば、100万円を預け入れると年間で約9万円の報酬が得られる計算になります。

ただし、DeFiには以下のデメリットもありますので注意してください。

- 操作や仕組みの難易度が高い

- トラブルや資産損失はすべて自己責任

- 詐欺プロジェクトやハッキングのリスクも存在

特に、「高利回り」「絶対儲かる」などの甘い言葉で誘うプロジェクトには注意が必要です。

参考:ココナラ法律相談によるDeFi詐欺に関する注意喚起記事

そのため、初心者の方はまずステーキングから始めるのがおすすめです。

DeFiについては別の記事でさらに特集したいと思います。

メリットとデメリット

| メリット | デメリット |

|---|---|

| 報酬が得られる | 資産が一定期間ロックされる場合がある |

| 長期保有に適している | 暗号資産の価格変動リスクがある |

| 比較的手軽に始められる | 詐欺プロジェクトやセキュリティリスクに注意が必要 |

ステーキング報酬で得た暗号資産は市場価格次第で価値が上下します。

つまり報酬を再投資して複利効果を狙っても、預けている間に相場が大きく下落する可能性があるということです。

受け取った報酬の額以上に評価損を被る可能性もあります。長期視点で見れば回復の余地はありますが、短期の資産価値変動には注意してください。

ステーキングにあたっては一定期間資産が引き出せない「ロックアップ」が設定されることがあります。

その間は市場の急変動や別の高利回り案件への乗り換えができず、資金流動性が制限されます。

特に長期ロックの場合、急な資金ニーズや投資戦略の変更に対応しづらくなるリスクを理解しておきましょう。

失敗しないためのポイント

- プロジェクトの信頼性:公式サイトやホワイトペーパー、コミュニティ評判をチェック

- ロック期間と報酬率のバランス:高報酬には長期ロックが伴うことが多いため、資金の流動性を考慮

- セキュリティ対策:ウォレット管理や取引所の安全性を確認し、二段階認証を活用

特に「年利20%」などの高報酬を謳うプロジェクトには注意が必要です。

つまり過剰な利回りはリスクの裏返しであることが多いため、慎重な判断が求められます。

ステーキング体験談

筆者のステーキング初体験はBinanceでイーサリアムのステーキングでした。

ロック期間は90日、年利は約5%。操作は簡単で報酬も自動的に付与されました。

ただし、このときはイーサリアムの下落で、報酬以上に資産価値が減少することになりました。

もちろん長期保有を前提にしていたので、ステーキングで報酬の分だけ下落分を帳消しできたと考えることができます。

また、Coincheckの「貸暗号資産サービス」を利用したこともあります。

ただ、実際に申請してみると「なかなか受理されない」という壁に直面しました。このときはビットコインを追加で入金することで申請を通すことが出来ました。

どうやら少額だと申請が通りにくいケースがあるようです。

このように、取引所選び、申請フロー、申請の承認のされやすさ、も重要といえます。

ステーキングにかかる税金

暗号資産取引で生じた利益は原則「雑所得」として取り扱われます。

売買で得た利益だけではなく、暗号資産同士を交換したときに生じた利益やステーキングで得た報酬も課税対象となる点には注意しましょう。

まとめ

この記事ではステーキングで暗号資産を増やす方法を見てきました。ステーキングは暗号資産を預けることで報酬を得られる魅力的な仕組みです。

そして長期保有による複利効果にステーキングを併用すれば、資産を加速度的に増やせます。

まず初心者は少額でステーキングから始め、仕組みとリスクを理解したうえでDeFiなど他の運用方法にチャレンジしましょう。

効率的な資産形成を目指すなら、ステーキングを積極的に活用することをおすすめします。