【まだ買える!】高配当株:ヤマハ発動機、いすゞ、積水ハウス

日経平均42,000円でも“割高感なし”の注目銘柄

2025年8月は中盤にかけて、日本株は力強い上昇を見せ、日経平均はついに43,000円台を突破。日経平均株価 : 指数 : スマートチャートプラス : 日経電子版

また、TOPIXも同時に最高値を更新、さらに円安と海外投資家の買い戻しが重なり、株式市場は活況を呈しました。

そして、8月後半からは海外投資家も売りに転じる場面が出始め、反対に個人投資家が買いに転じるなどでお決まりの下落局面を迎えています。

それでも日経平均株価は42,000前後とまだまだ割高水準です。

「割安だった高配当株が軒並み上昇し、もう買える銘柄が少ない」と感じる投資家が多いようです。筆者もその一人です😁

特に配当利回りを重視する長期投資家にとっては、利回り低下やバリュエーションの上昇が悩みの種です。

しかしそんな中でも、まだまだ“買える”高配当株は存在します。

今回は、大型銘柄に的を絞って配当利回り・事業の安定性・株主還元姿勢の三拍子が揃った銘柄を選別。

まだ買える高配当株として、ヤマハ発動機、いすゞ自動車、積水ハウスの3名柄をとりあげます。

筆者はNISA枠で既にいすゞ自動車と積水ハウスを保有していますが、ヤマハ発動機を保有していませんので近々購入しようと思っています

各指標は9月1日の数値ですので、最新情報はご自身で確認ください。

🏍 まだ買える高配当株その1:ヤマハ発動機(7272)

- 配当性向:107.8%(2025年12月期予想)

- 年間配当予想:130円(2025年12月期)

- 自社株買いも継続的に実施

ヤマハ発動機の決算発表を深堀

ヤマハ発動機の2025年通期の利益見通しについての決算説明資料を引用して説明します。

通期業績見通し

下図に示すページでは、前年比で営業利益66%への下方修正となり、市場に衝撃を与えました。一方で、配当は50円を維持する気概を見せています。

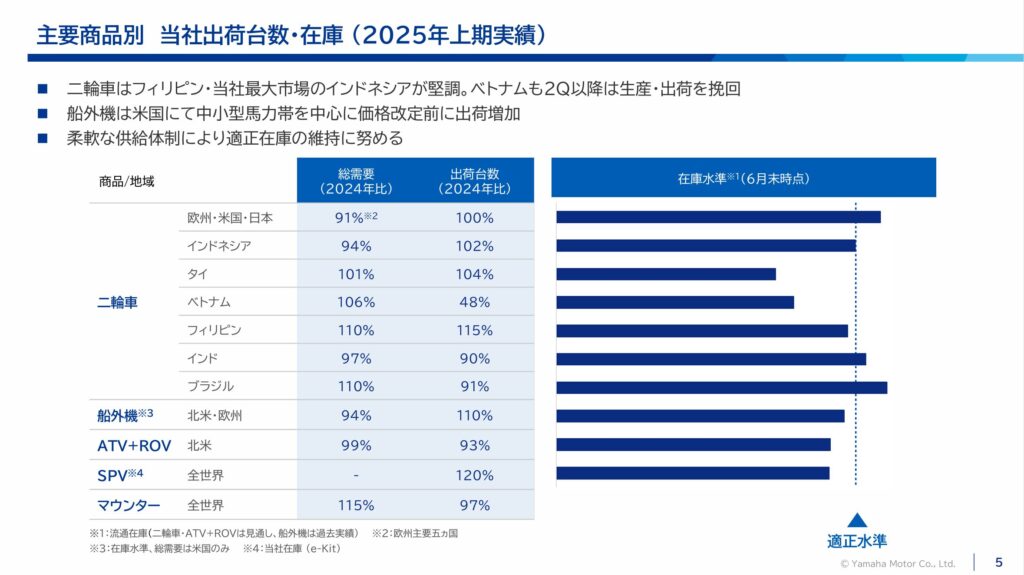

ベトナムでの生産停止は一過性要因

そして下図では、通期予想のマイナス要因としてベトナムでの一時的な生産停止の影響が大きい点が述べられています。ベトナムでの出荷台数が48%にとどまっていますね。

これはエンジン打刻不良が原因の一過性のものであり、既に生産が再開しているため来期には収益改善が見込めます。

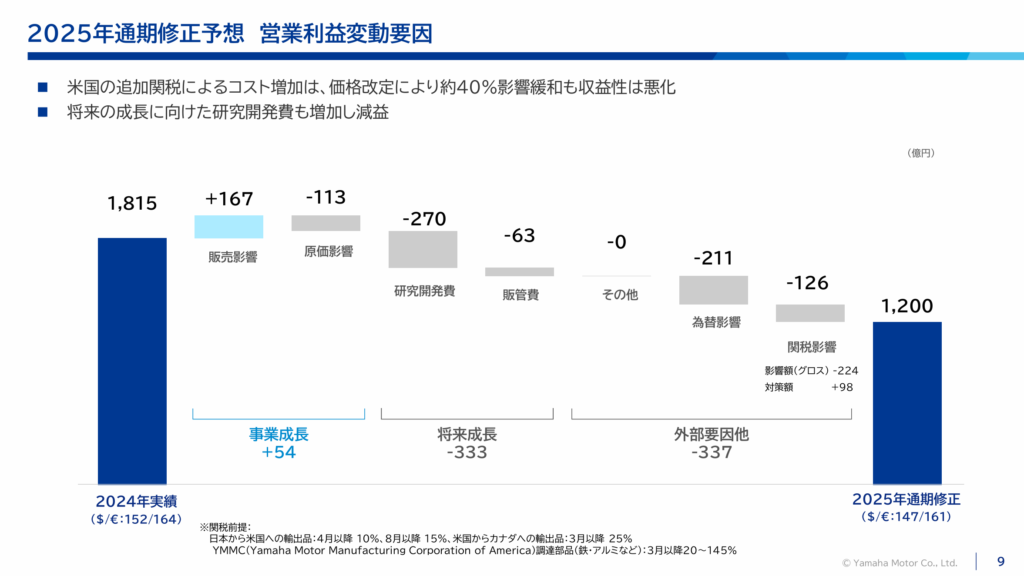

営業利益の減少要因

さらに以下の図では、営業利益の減少要因として、為替影響、関税影響、研究開発費などが具体的に挙げられています。

関税影響は対策で+98億円と書かれているため、価格転嫁により98億円を相殺し、トータル-126億円ということになります。

研究開発費については来期に新モデルを市場投入予定との発表があり、この研究開発費を収穫できるとの説明でした。

為替については147円想定ですので、今後円高が進むと業績の下振れリスクがある点は注意が必要です。

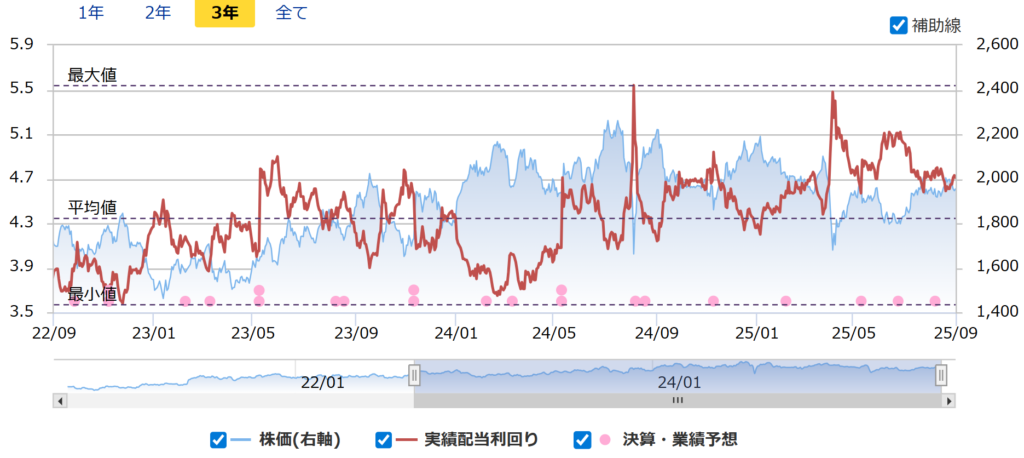

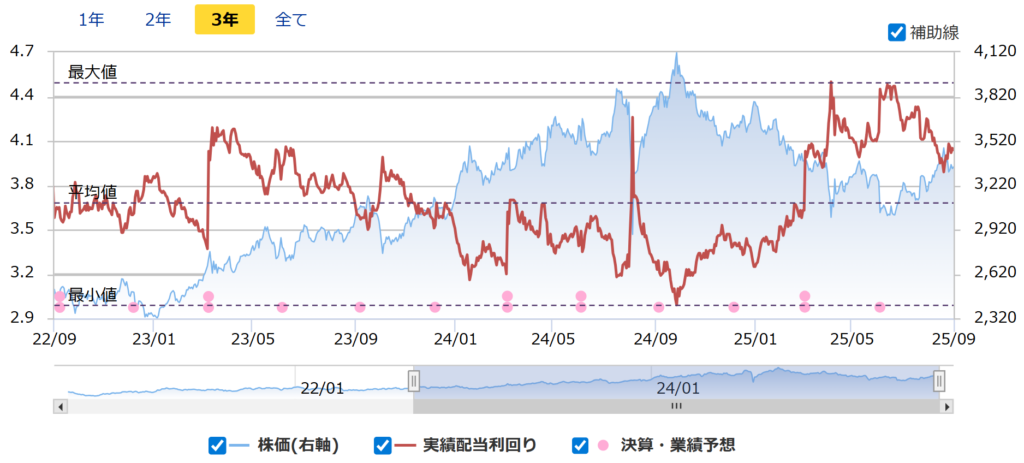

配当利回りによる下支え

そして配当利回りは過去を遡っても4.5%と最も高い利回り水準に達しています。

ヤマハ発動機の配当利回りとしてはこの4.5%が明らかに意識されているため、さらに下がったとしても下値は限定的であると考えられます。

ヤマハ発動機の決算まとめ

悪材料としてはかなり出尽くした感が強いですが、株価は4月の急落以降ほとんど戻しておらず、現在も割安水準にとどまっています。

為替動向だけがネックかも知れません。

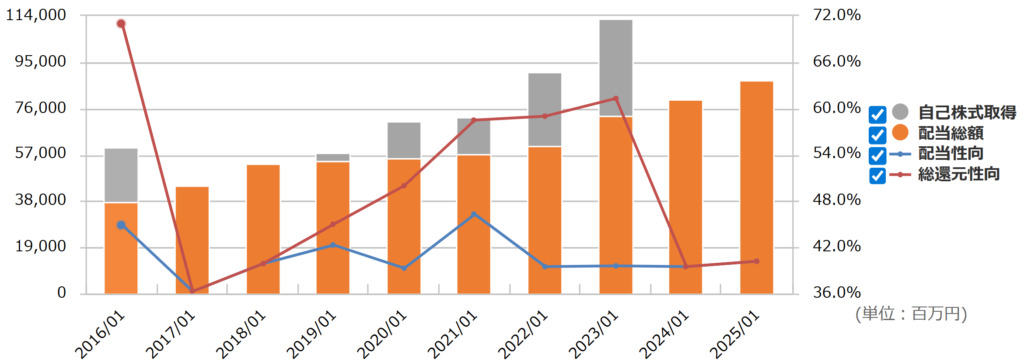

配当性向は100%超えと一時的に超高水準ですが、株主還元姿勢は積極的です。長期保有には十分に値する銘柄といえます。

👉 成長市場を押さえつつ、安定配当を継続するグローバル企業として注目。業績回復期待と株価の出遅れが重なる今こそ、狙い目。

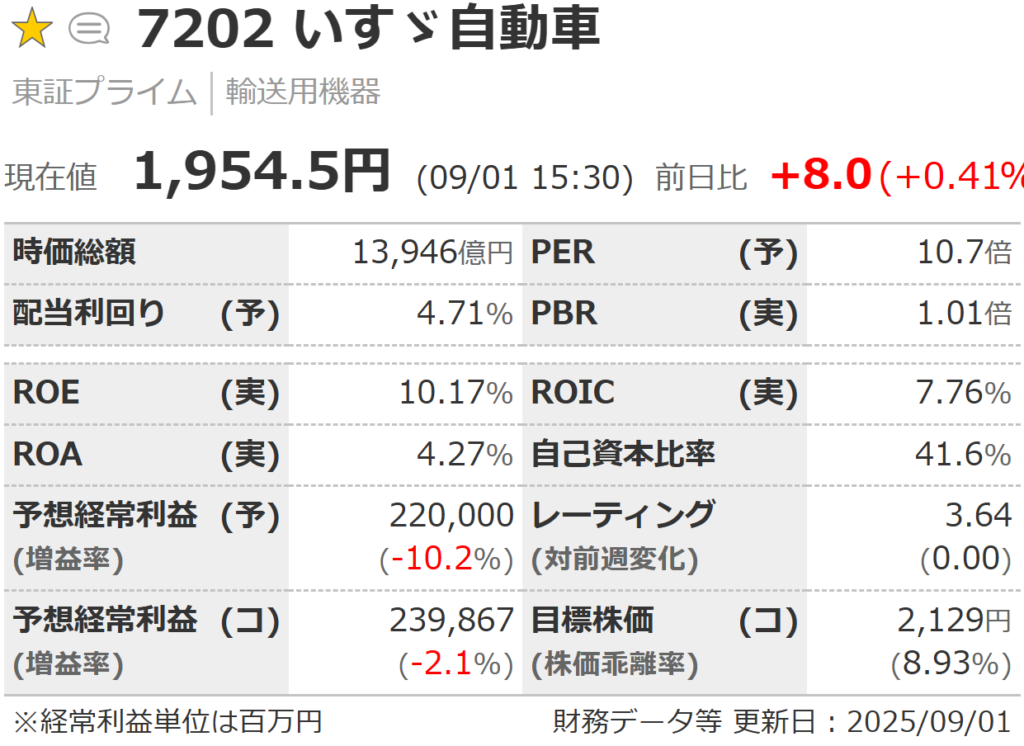

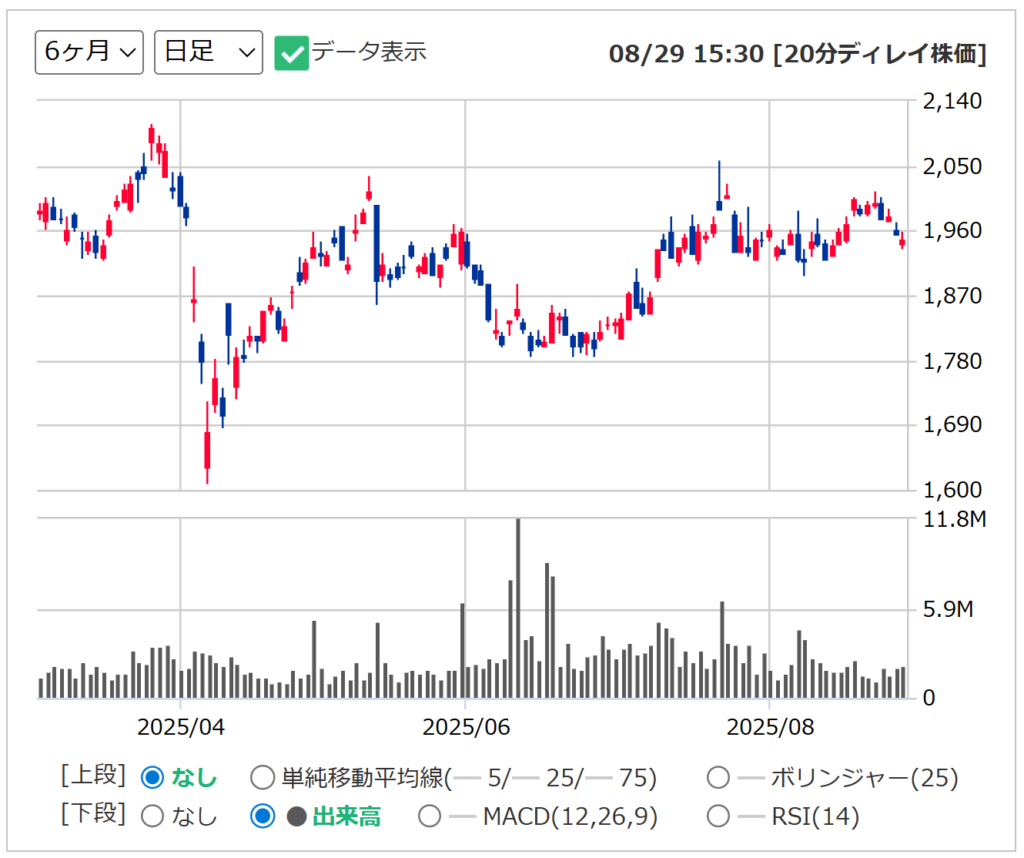

🚚 まだ買える高配当株その2:いすゞ自動車(7202)

- 配当性向:49.8%(2026年3月期予想)

- 年間配当予想:92円(2026年3月期)

- 自己資本比率は40%以上で許容範囲

- 連続増配傾向が続く

前期はアジア市場の需要減退により減益となりました。

さらに米国のトランプ政権下で導入された関税の影響により、約200億円の減益要因が発生しています。

とはいえ、いすゞは他の自動車メーカーと比べて米国市場への依存度が低く、業績全体への影響は限定的です。

加えて、為替は想定よりも円安で推移しており、輸出採算は改善傾向にあります。

さらに関税についても日米間の合意により影響額は140億円程度まで縮小される見通しを発表しました。

それにもかかわらず、株価の戻りは他の輸出関連銘柄と比べて鈍く、割安感が残っています。

そして配当利回りは依然として高水準を維持しており、配当性向も健全です。

つまりインカムゲインと安定性を両立した銘柄として、今でも狙い目と言えるでしょう。

👉 外部環境の改善と企業体質の強さを踏まえれば、株価の出遅れはむしろチャンス。

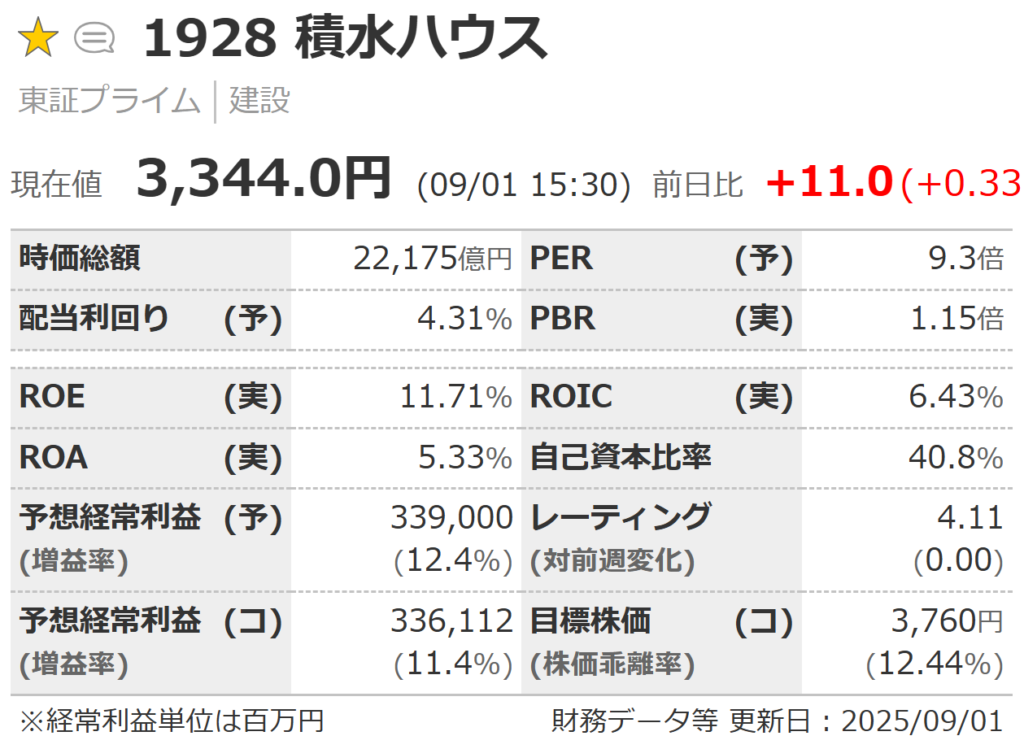

🏠 まだ買える高配当株その3:積水ハウス(1928)

- 配当性向:40.2%(2026年1月期予想)

- 年間配当予想:144円(2026年1月期)

- 「年間110円以上の配当保証」方針あり

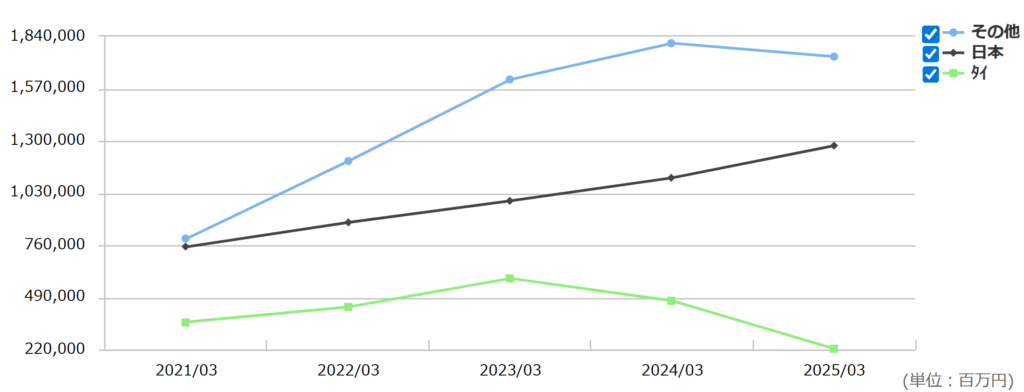

- 米国MDC社の買収により海外事業も拡大中

2025年後半に入り、米国では利下げ観測が強まっています。それに伴い、住宅ローン金利の低下も予想されています。

さらに住宅購入需要の回復が期待されており、積水ハウスの北米事業にとっては追い風となっています。

また、MDC社買収によって米国市場への足場を固めた同社にとって、金利環境の改善は販売拡大と収益向上の好機です。

配当性向は約40%と、安定的かつ持続可能な水準。

そして住宅需要の底堅さと海外展開の成長性を両立。安定した配当も維持する姿勢は、長期投資家にとって大きな安心材料となります。

ただし、近日9/4中に中間決算の発表があります。

直近の業績は良くないため通期の業績を下方修正してくる可能性に注意しましょう。

下方修正の発表で株価を下げたところを狙うという戦略もありだと考えています。

👉 株価上昇後も“配当保証”がある安心感が魅力。米国金利環境の改善による住宅需要回復も追い風。

📌 まとめ:高値更新でも“まだ買える理由”がある

今回紹介した3銘柄は、株価上昇にもかかわらず高い配当利回りを維持しています。

そして事業の安定性と株主還元姿勢も明確です。

利回りと企業価値の両面から“買える理由”を見極めなければなりませんね。

企業の本質的な価値と株主への姿勢を見極めることで、今だからこそ拾える銘柄を探しましょう