【今週のピックアップ銘柄】INPEXー2025年8月3週ー

外国人買いが牽引する“夏高”相場で光る資源株の本命:INPEX

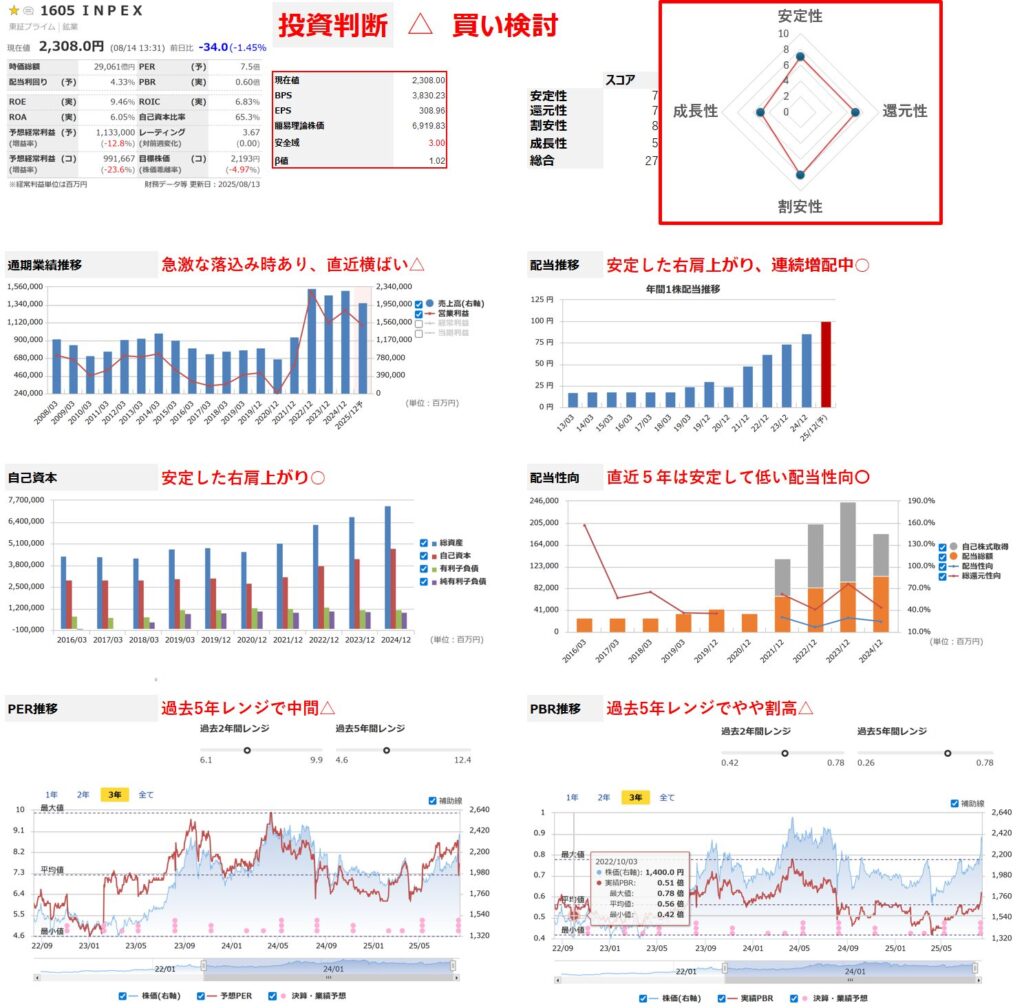

今週のピックアップ銘柄:INPEX(1605)

2025年12月期第2四半期(中間期)決算説明会 を受けて株価が急上昇。

✅ INPEXの注目ポイント

- 好決算(2025年6月期第2四半期)で市場予想を上回る内容

- 増配発表による株主還元強化

- 自己株買い(発行済株式の4.17%)による需給改善

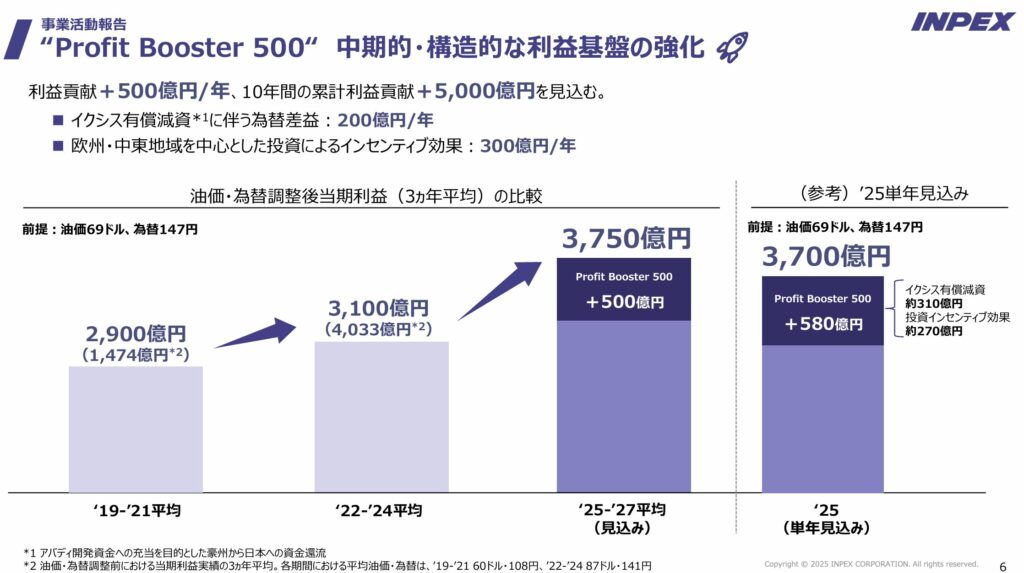

- Profit Booster 500 による年間500億円規模の収益増加

→ 原油安・円高でも収益を維持できる構造的体質へ

- 累進配当方針の明言(減配しない姿勢)

- アバディプロジェクトによる将来の収益拡大期待

- エネルギー安定供給という政策的な追い風

以下にINPEXの決算説明資料を引用します。年間500億円に上る利益基盤の強化、と明記されています。

📊 投資家心理と行動ファイナンスの視点

- 増配+自社株買い+累進配当=株主重視

- 「資源株=ボラティリティが高い」という先入観の払拭

- 「出遅れ感」からの資金流入余地

📉 リスク要因と留意点

- 景気後退、原油価格の急落リスク

- Profit Booster 500により耐性は強化された

- 2020年に減配経験あり

- 累進配当≠減配しない

- 事業が立ち行かないレベルで業績が傾けば減配はある

- 過信は禁物

- 電力会社の原発再稼働

- 短期的にはLNGの需要が減少する可能性あり

🧭 投資戦略ヒント

- 大型・割安・高配当・資源系は選好対象となりうる

- 増配・自社株買い・構造改革・累進配当という“4点セット”は短期・中期の株価押し上げ要因

- Profit Booster 500による市況耐性の向上は、従来の資源株とは一線を画す安心材料

- アバディプロジェクトの進展は、将来の収益成長と国際的評価の両面でポジティブ

- 長期的にはエネルギー政策と地政学リスクを踏まえたポートフォリオ構築が重要

✅今週のピックアップ銘柄:INPEX まとめ

筆者はINPEX株を4月の暴落局面で1,799円で30株ほど購入しています。

そして、それ以上の購入を見合わせた理由は、原油価格の下落リスク、景気後退懸念などでした。

しかし今回の決算を受けて、Profit Booster 500により為替と原油価格の変動リスクも軽減し、安定性が増しています。

従来から還元性と割安性に定評のあるINPEXですが、さらに魅力度が増したと言えます。

ただ現状の日経平均は過熱感を伴って上がっていることに加え、INPEXも決算を受けて大幅に上昇中です。

そのため、追加購入は配当利回り5%が意識される節目の2,000円を下回るような状況を待ってINしたいと考えています。

以降は市場概況です。

市場概況:史上最高値更新の異例の夏

2025年8月第3週、日本株は例年の“夏枯れ”とは一線を画す展開。

日経平均・TOPIXともに史上最高値を更新し、外国人投資家による現物買いが相場を牽引しています。

ここでは、主要な指標を見ながら今週を振り返りつつ、次週での立ち回り方、戦略を考えたいと思います。

🔢 主要指標(2025年8月16日時点)

日経平均 & TOPIX

日経平均、TOPIXとも史上最高値を付ける展開。なお、TOPIXの方が市場全体の状況をよく表しているため、TOPIXが最高値を更新した意義は非常に大きいです。

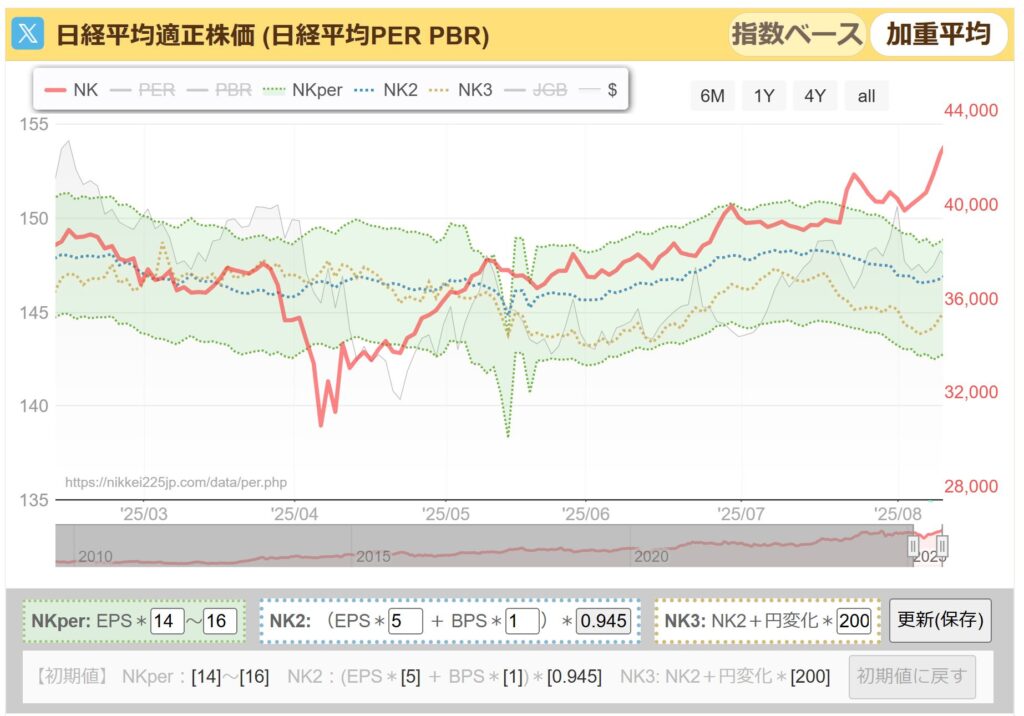

日経平均PERの推移

過去のPER推移からみた日経平均のPERレンジは総悲観で12倍、総楽観で16倍です。そして現在のPERは17倍を超えており、想定レンジを超えた動きになっています。

なお、下の図の薄い緑のレンジがPER14~16倍となりますが、これを大きく上回りながら逆行するような推移となっています。

これがバリュエーションの面で割高だからという悲観論の根拠です。

このところの株価上昇は関税が15%で決着したことによる不透明感の払拭、そして決算への期待も相まっての上昇と考えられています。

しかし、実際には日経平均EPSは上昇していない(決算はそれほど良くない)ため、一部では期待を超えた上昇ともいえます。

つまりこれ以上の上昇はEPS、PERの観点からは望めず、さらなる上昇は短期的には起こり得ても長続きはしないと考えられます。

もちろん、コロナ後のように来期のEPS上昇を先取りしているという見方もありますが、いずれにしても警戒が必要な水準です。

また別の視点では、アメリのCPIが利下げを妨げるほどの水準ではなかったことによる利下げ期待があります。

その背景として、ベッセント氏の踏み込んだ発言もありました。

ベッセント氏、150bp以上の米利下げ注文-日銀は物価抑制で「後手」 – Bloomberg

しかしこれも物価見通し次第なので、過度な期待はできないと考えられます。トランプ関税の影響がこれから出てくるという点もあります。

騰落レシオ

25日の騰落レシオで150を超過する場面もみられ、かなりの過熱感を伴っています。

つまり騰落レシオの観点から見ても現状は買われすぎの水準です。

なお、筆者は「25日の騰落レシオが80を下回る水準で買う」、という単純なルールだけでもかなり勝率が上がると考えています。

空売り比率

このところはずっと40倍を切る推移が続いており、空売り勢が完全に押されている状況です。

投資主体別 売買状況とドル建て日経平均

長く買い越していた海外勢が久しぶりの売り越しに転じました。内訳をみると現物を売ってきているのが嫌なポイントです。

また、事業法人による買いが継続的に続いていることで底堅い動きになっています。

ただし、為替がやや円高に動いたことでドル建て日経平均(外国人から見た日経平均)の上げ幅も上昇、強烈な上げとなっています。

なお、個人は利益確定売りが続いていますが、ここが買い越しに転じたとき、短期的には天井ということが出来そうです。

市場概況まとめ

外国人の買い越しが「先物」ではなく「現物」である点は重要。つまり短期的な値動き狙いではなく、企業価値や配当利回りを重視した長期投資姿勢が鮮明になっている。

日経平均のPERは過去レンジ(12〜16倍)の上限を超えている。このままEPSの伸びが伴わないまま株価が上昇すると、PERが16倍を超える危険な兆候となる。

つまり現在の株価水準は「かなり割高」と評価されるが、今後の企業収益の伸びが伴うかどうかが最大の焦点。

🌍 外国人買いの主な背景

- 日本株の相対的な割安感(PER・PBR水準)

- 米国株の割高感と利食い圧力

- 年間20兆円規模の自社株買い

- 緩和的な金融政策の継続

- 政策支援と構造改革の進展

- 円安基調による資金流入構造の変化

- 現物買いによる長期投資志向の強まり

図表などは世界の株価と日経平均先物 リアルタイム チャートを引用しています。